惠药通小编说:在政策利好、互联网技术等多重因素推动下,中国医药电商行业规模持续快速发展,2020年中国医药电商市场交易规模达到1956亿元。

核心观点

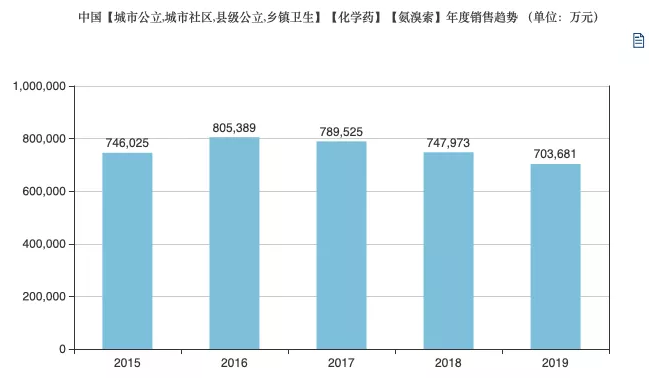

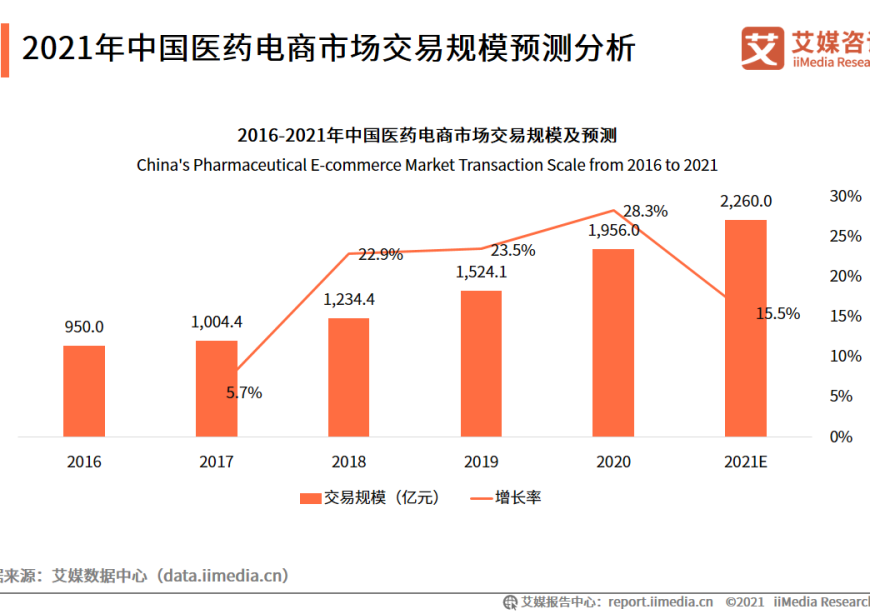

预计2021年中国医药电商市场交易规模超过2000亿元

数据显示,2020年中国医药电商市场交易规模达到1956亿元。直播与短视频的发展促使电商平台的优化,更多品类加盟电商平台,而且头部平台的入局为医药电商行业的稳定发展带来新的机遇。特别是受到2020年的疫情影响,预计2021年,中国医药电商市场交易规模将超过2000亿元。

中国医药电商商业模式主要为B2B、B2C、O2O与DTP四种类型

中国医药电商商业模式主要分为B2B、B2C、O2O与DTP四种类型,当前主要以前三种类型为主。B2B模式是企业自建综合性医药商务,在线订货、付款、线下实时配送;B2C模式企业直接面对消费者;O2O模式企业依托“互联网+”平台,连接产业供给侧和需求侧。

互联网巨头争相入局医药电商,网上购药将更加便捷

2021年上半年,医药电商用户使用率最高的平台是阿里健康,使用率为46.8%,其次是美团( 38.3% )和京东健康( 37.9% )。互联网平台入局医药电商,具有较大的资本、流量、物流优势,加上一站式购物模式更加便利,使得不少消费者也会偏向于在惯用的电商平台或外卖平台上购买医药产品。

以下为报告部分节选内容:

2021年中国医药电商市场交易规模预测分析

iiMedia Research(艾媒咨询)数据显示,2020年中国医药电商市场交易规模达到1956亿元。直播与短视频的发展促使电商平台的优化,更多品类加盟电商平台,而且头部平台的入局为医药电商行业的稳定发展带来新的机遇。

中国医药电商占全医药行业销售规模比例

随着中国医药电商行业的不断发展,医药电商销售规模占全医药行业销售规模的比例也不断增加。中国医药电商市场份额从2012年的1.5%增至2020年的11.4%。艾媒咨询分析师认为,随着消费者行为的改变、互联网医药继续发展,从医到药和从药到医的互相融合,医药电商将进一步展现活力。特别是受到2020年的疫情影响,预计2021年,中国医药电商销售规模比例会保持超过10%的增长率。

2021H1中国消费者网上购药驱动因素调研分析

购买便利性是受访用户网上购药的主要驱动力。数据显示,48.6%的受访用户网上买药主要是因为便利性较高,其次是因为网上买药价格优惠、品类丰富、能满足非急性用药需求。

艾媒咨询分析师认为,医药用品具有刚需的特性,用户对价格的敏感性相对较低,因而可以足不出户购买到医药用品成为用户选择平台的重要因素。对于急性用药来说,配送效率会成为首要考虑因素,而对于非急性用药需求,配送时长的关注度会相对较低。

2021H1中国医药电商用户网上购药使用场景

整体而言,突发急症、保健品和慢性病是医药电商用户网上购药的主要使用场景。数据显示,不同地区的网购用药场景不同,其中超过一半的东北用户网上购药是为了应付突发急症,超过6成的华东用户是用于营养保健,超过5成的西北用户和48.5%的华中用户是为了应对慢性病。

2020年中国主要医药电商模式市场份额对比

数据显示,2020年中国医药电商直报企业(不含A证)B2B模式市场份额为93.4%,B2C模式占比6.6%,可见目前B2B业务模式占据着中国医药电商的主流。艾媒咨询分析师认为,虽然医药电商B2C模式市场份额不高,但是它已经成为一个比较成熟且活跃的医药电商细分模式。虽然医药电商B2C企业进入壁垒不高,但其主要竞争力主要体现在流量、物流配送服务、诊疗服务能力和附加能力上。

2020年中国B2C医药电商交易市场规模

数据显示,中国B2C医药电商市场规模从2015年的32亿元增至2020年的116亿元,复合增长率为29.4%。艾媒咨询分析师认为,随着处方外流、分级诊疗以及药品网络零售的“解禁”,医药电商B2C市场需求将会持续提升。此外,2020年疫情期间在线买药培养了医药电商用户心性,未来市场有望进一步打开。

2015-2021年中国医药电商B2B模式市场规模预测分析

数据显示,2019年中国医药电商B2B模式交易规模已突破1000亿元,2020年受卫生事件影响,B2B医药电商交易规模增长60.0%,达到1640亿元。艾媒咨询分析师认为,近五年来中国医药电商B2B模式交易规模平均增速超过20%,市场发展空间较大。但同时需要注意,医药市场最大的需求方医院药品购销主要是通过政府主导的药品招标、采购系统,医药B2B企业难以切入,导致了上游制药企业参与电商的积极性不高。

中国主要医药电商模式结构对比

从药品流通来看,B2C业务中占比最高的是西药类,其次是其他类(包括保健品类、化妆品及个人护理用品、计划生育及成人用品等)、医疗器材类;而B2B业务主要集中在西药类,与药品流通行业销售品类结构相近,更贴合行业需求。

2021H1中国医药电商平台使用率排名TOP10

数据显示,2021年上半年,医药电商用户使用率最高的平台是阿里健康,使用率为46.8%,其次是美团和京东健康,使用率分别为38.3%和37.9%。此外,早期入局的叮当快药、1药网,使用率相对较低。艾媒咨询分析师认为,互联网平台入局医药电商,具有较大的资本、流量、物流优势,加上一站式购物模式更加便宜,不少消费者也会偏向于在惯用的电商平台或外卖平台上购买医药产品。

中国医药电商典型公司——阿里健康(三)

阿里健康的医药自营业务主要是通过自身的线上自营平台销售合作品牌的药品、保健品、医疗器械等产品,这块业务在FY2021H1的收入占总收入的比重为84%,营收为60.4亿元,同比增长75.7%。自营平台年度活跃消费者与同期自营平台业务的收入增速一致,可见,自营平台收入的增长主要来自于消费者数量的增加。

美国医药电商市场销售额及九大公司市场占比

iiMedia Research(艾媒咨询)数据显示,美国线上医疗健康产品销售额近8年来以年均6亿美元上涨。2017年医药电商销售中,非药物销售公司占据了主导市场,第一名GlassesUSA LLC公司主打眼镜销售;第二名iHerb Inc.主打营养品销售。而主打医药销售的公司(特别是处方药销售的Walgreens公司和CVS Caremark Corp 公司)占市场比例约24.0%。

美国医药电商典型公司——Walgreens(一)

Walgreens全称Walgreens Boots Alliance,是美国和欧洲最大的零售药店,在11个国家拥有超过13,200家门店。2020年受疫情影响,公司营业利润下降,因此公司在英国地区的Boots UK和Boots Opticians 两个业务部门裁员4000多人,裁员人数占全公司这两个业务部门员工总人数的7%。

美国医药电商典型公司——CVS(三)

CVS公司的营业模块分为两部分:药房服务和零售/LTC部门。药房服务主要包括“邮件选择”(专业邮件索赔要求服务和在零售药店填写的处方服务)和“药房网络”(零售服务和专业零售药店的理赔服务),这两大业务都实现了快速增长。iiMedia Research(艾媒咨询)数据显示,“邮件选择”服务的净收入从2015年的37,828美元增长到2020年的51,141美元;“药房网络”服务的净收入从2015年的62,240美元增长到2020年的85,045美元。

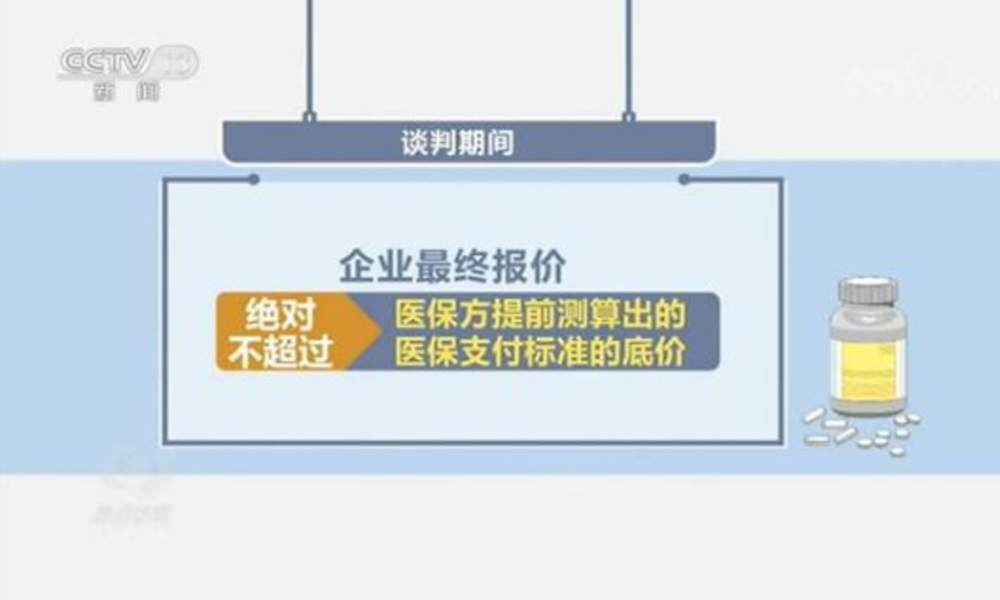

2021中国医药电商行业发展问题四:医保线上支付难题

对于医药电商平台不满意的地方,超过一半的用户认为是不能使用医保卡支付,37.4%认为是医药电商平台没有专业用药指导,仅有27.9%的用户不满意的地方是对网上买药不放心。艾媒咨询分析师认为,用户对网上购药的接受度比较高,但是医保线上支付覆盖率较低,一定程度上阻碍了线上药品流通的速度。

中国医药电商行业发展趋势分析(三)

艾媒分析师认为,近年来在多重医改政策的宏观调控下,医药分离新政和试点工作不断,药方外流是一大趋势。在未来处方外流的新流程下,患者可在获取处方后选择到零售药店或平台购药,处方药从传统的医院销售渠道到零售销售渠道的分流预计将释放千亿级的市场,给医药电商带来巨大的机遇。

惠药通小编持续关注中。